Ufuk KORCAN / PARANIN ROTASI

Borsa İstanbul’da son zamanlar inanılmaz hareketler yaşanıyor. Enflasyonun yüksek olduğu bir ortamda yeni ekonomi modeli kapsamında faizlerin düşük tutulması, tasarruf sahiplerini parasını koruma arayışına itti. Dövize yöneliş Kur Korumalı Mevduat (KKM) ürünüyle durdurulmuş durumda. Parasını KKM’de değerlendirenler kur getirisini garanti altına alsa da enflasyona karşı şu ana kadar üstünlük sağlayabilmiş değil. Getiride alt sınırını enflasyon oranına eşitleyenler için ise hisse senedi ya da hisse fonlarından başka kapı yok.

BANKALARDAN SERT FREN

Tasarruf sahiplerinin öne çıkan bu dürtüsü Borsa İstanbul’a olan ilgiyi artırdı. Borsa İstanbul’da yaşanan rekor artışlar da borsa kervanına yenilerinin katılmasını destekledi. Ancak borsaya yeni katılanlar hisse senetlerinin iki yönlü sert fiyat hareketlerine açık olduğuna geçen hafta şahitlik etti. Son haftalarda özellikle bankacılık hisselerinde yaşanan ralli, endeksi tarihi zirvelerine taşımış ve birikimi olanların ana gündem maddesini borsa yapmıştı. 1 ayda yüzde 200’e varan artışların yaşandığı banka hisselerindeki soluksuz yükseliş salı günü yerini sert inişe bıraktı.

KISA VADELİ DÜŞÜNMEYİN!

Öyleki salı günü tavan olan bazı hisseler günü taban seviyeden tamamladı ve satış baskısı sonraki günlerde de etkisini sürdürdü. Bu sayfayı takip edenler geçen hafta banka hisselerinde yükselişin sonuna gelinmiş olabileceğini ve dikkatli olmaları yönünde yaptığımız uyarıyı hatırlayacaktır. Borsaya daha önce adım atmışlar hisse senetlerinin bu tür hareketlerine alışkın. Ancak yeni girenler borsanın diğer yüzüyle de karşılaştı.

SABREDEN MEYVEYİ TOPLADI

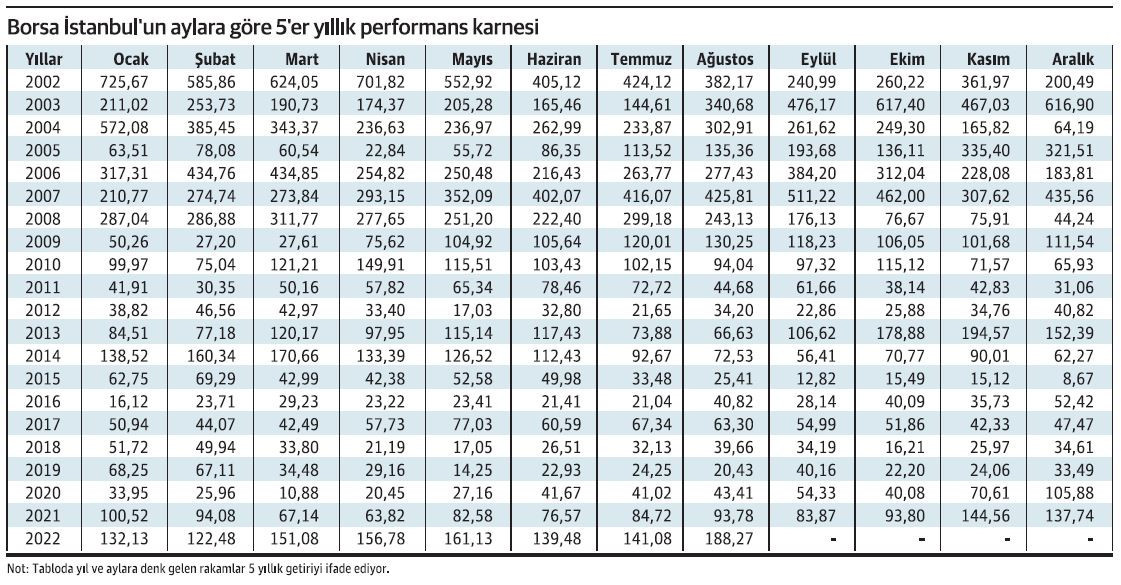

Öncelikle şunu belirtmekte fayda var. Hisse senetlerine yatırım yapacaklar kısa vadede çok para kazanma hevesinde olmamalı. Borsa uzun vadeli yatırım yapılacak bir pazar. Geçmiş verilere baktığımızda uzun vade düşünenlerin borsada para kaybetmediklerini ortaya koyuyor. Sayfadaki tablo her yıl o aydan 5 yıl önce aynı ay yapılan yatırımın getirisini ifade ediyor. Yani 2002 yılından bu yana borsada aylar itibarıyla yapılan yatırımların 5 yıllık getirilerine bakıldığında ne zaman girerse girsin hiçbir yatırımcı 5 yıl sonra anaparasında erime yaşamadı. Bazılarınız son zamandaki yüksek enflasyonla getirileri karşılaştırabilir ama geçmiş yıllardaki performanslar getirilerin enflasyonun üzerinde olduğunu gösteriyor. Dolayısıyla hisse senetlerine uzun vadeli yatırım yapanlar sabırlarının meyvesini de topluyor. Bu süreçte şirketlerin verdikleri temettüler (kâr payı) hesaba katıldığında kazançlar çok daha yukarıda oluşuyor.

Getirilere 3’er yıllık periyotlar itibarıyla baktığımızda da durum aslında pek farklı değil. Sadece ekonomik krizlerin yaşandığı yıllarda 3 yıllık getirilerin eksi yazdığı görülüyor. Bu da 264 ay arasında sadece 25’ine denk geliyor.

Dolarda 18.25-18.27 seviyelerine dikkat!

Paritede 17.07 TL seviyesini üzerinde kalınması 18.25 TL seviyelerinin test edilmesinin teknik anlamda açıklaması olarak kullanılabilir. Şimdi ise kritik nokta 18.25-18.27 TL seviyeleri. Bu bandın yukarı yönlü kırılması paritede olası yukarı hareket riskini artıracaktır. Zira bu bölgenin birkaç deneme sonrasında kırılamaması paritede bir güç kaybını beraberinde getirebilir. Böyle bir senaryoda 17.38 TL seviyesi ara destek noktası olmak üzere 17.07 TL seviyesine kadar bir geri çekilme beklenebilir. Ancak parite için en önemli destek noktası 16.81 TL seviyesinde. Zira bu nokta 3 Ocak 2022 haftasında başlayan yükseliş trendinin destek noktası konumunda. Paritede bir rahatlamadan bahsedilebilmesi için bu seviyenin altında kapanışlar görülmesi şart.

Borsada düşüşe rağmen yükseliş trendi sürüyor

BİST 100 Endeksi’nin her ne kadar geçtiğimiz hafta aşağı yönlü bir seyir oluşsa da hala 18 Temmuz 2022 haftasında başlayan yükseliş treninin üzerindeki seyir sürüyor. Bu hafta için bu trendin destek noktası 3 bin 311 puan seviyesine denk geliyor. Bu trendin destek noktasının altına gelinmediği sürece endekste kısa vadeli trendin yukarı olduğu söylenebilir. Altına hacimli bir şekilde gelinmesi durumunda ise 2 bin 890 – 2 bin 900 bandına doğru bir gerileme riski ortaya çıkabilir. Yukarı hareketin devamı durumunda ise 3 bin 800 puan seviyeleri kademeli olarak da olsa hedeflenebilir. Böyle bir senaryoda 3 bin 570 puan seviyesi de ara direnç noktası olarak çalışacaktır.