UDY beklendiği üzere verimlilik artışı yaratıyor

UDY beklendiği üzere verimlilik artışı yaratıyor

UDY çekici bir kavram olduğu kadar, hakkında yapılan değerlendirme ve yorumlar da bir o kadar çeşitlidir. Örneğin, Türkiye’de 2000’li yıllardaki UDY artışının özelleştirme kaynaklı olduğu çok dile getirilse de UDY kapsamlı özelleştirme oldukça azdır. 2005-2010 döneminde özelleştirilen firmaların çoğu yerli firmalarca satın alınmıştır.

UDY ile ilgili eleştirilerde, verim artışı ile ihracat ve yayılma etkisi potansiyeli yüksek olan alanlardaki UDY çekilmesi gerekliliğine vurgu yapılmaktadır. Bu yerinde bir tespittir. Burada dikkat çeken iki husus bulunmaktadır. Bunlardan ilki, Dünya’daki UDY hacmi gerçekleşmelerine paralel şekilde ülkemizde de UDY hacminin hizmetler sektörünün öncülüğünde arttığı, dolayısıyla imalat sanayi UDY oranının nispeten düşük olduğu gerçeğidir. İkinci husus ise göreli payı hizmetlerden düşük olsa da imalat sanayinde 2020 yılı sonu itibarıyla UDY stoku 77 milyar dolar gibi azımsanmayacak bir seviyesindedir.

Verimlilikle bağlantılı olmak üzere ciro endeksi, enerji maliyeti ve yatırım teşviklerinin imalat sanayi alt sektörlerinde UDY hareketliliğini açıklayabildiğine ilişkin çalışmalar mevcuttur (Payaslıoğlu ve Polat, 2014). İşgücü maliyeti, beşerî sermaye niteliği ve altyapı olanaklarının UDY’yi hareketlendirebildiğine yönelik pek çok bulguya ulaşmak mümkündür (Nunnenkamp, 2002; Banga, 2003; Yapraklı, 2006). Ancak bir ülkede gerçekleştirilen UDY’nin genelde olumlu katkı yaptığı varsayılsa da niteliksel verimlilik ölçümüne pek sık rastlanamamaktadır.

Dünya Bankası, Türkiye’deki UDY’nin verimlilik etkilerine yönelik bir çalışma (De Rosa, 2017) yürütmüş ve uluslararası yatırımcıların yeni kuruluş yerine büyüyen / verimli şirket hisselerini satın almayı tercih ettiği tespitinde bulunmuştur. UDY’de karşılaşılan ilk örgütlenme maliyet ve risklerinden kaçınmak için yatırımcılar sıkça bu yola başvurmaktadır. Dünya genelinde de büyük çaplı işlemlerin tamamına yakını birleşme ve satın alma hüviyetindedir. Dünya Bankası çalışması, yeni kuruluş olmasa bile satın alınan firmada know-how ve teknoloji transferi kaynaklı verimlilik artışının 4 yıl içinde belirginleşebildiğine işaret etmektedir.

Türkiye’de bir firmada yabancı sahipliğinin iki katına çıkması, verimliliği %1,1 artırmaktadır. Letonya, Litvanya ve İspanya’daki sonuçlar da benzerdir. Yabancı sahipliğinin 2 katına çıktığı alt sektörlerdeki rakip yerli firmalarda, rekabet ve iş çalma etkileri sebebiyle örnek ülkeler de dâhil verimlilik düşmektedir.

Yabancı şirketlerin tedarikçileri ya da müşterileri konumunda bulunan yerli firmalarda ise verimlilik artmaktadır. Türkiye’de bu artış, örnek ülkelerden %20 daha fazladır. Diğer bir ifadeyle yabancı firmaların teknoloji farkı sebebiyle tedarikçilerine sağladığı marjinal verimlilik yüksektir.

UDY akımları kâr transferi olarak geri mi çıkıyor?

Türkiye gibi cari açığı yüksek gelişmekte olan ülkelerde UDY’den beklenen istikrarlı finansman olanağı daha önemli hale gelmektedir. Kâr transferi, yabancı sermayeli şirketin iktisadi faaliyetten elde ettiği vergi sonrası kazancın merkez ülkeye transfer edilerek, ülkede yaratılan katma değerin bir kısmının yurtdışına transfer edilmesine ve UDY kaynaklı finansman girişinde aşınmaya sebep olduğundan olumsuz karşılanmaktadır.

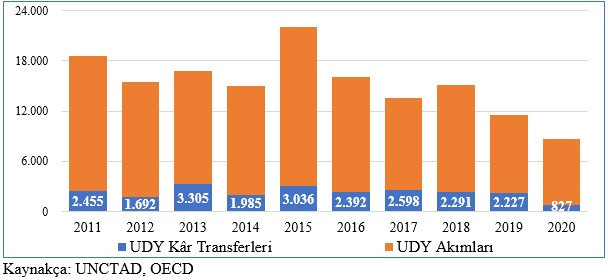

Türkiye’de 2011-2020 döneminde kâr transferleri 2,3 milyar dolar ortalama değeri etrafında dalgalanan bir görünüm sergilemiştir (Grafik.1). Bu dönemde kâr transferlerinin UDY akımlarına oranı %17,7’dir. Diğer bir ifadeyle UDY akımlarının ortalama %17,7’si kâr transferi ile merkez ülkeye dönmüştür. 2020 yılında kâr transferi payının düşmesi, pandeminin yarattığı benzeri görülmemiş belirsizliğin, firmaları bekle-gör tutumuna ittiğini düşündürmektedir.

Türkiye’de UDY ve kâr transferi

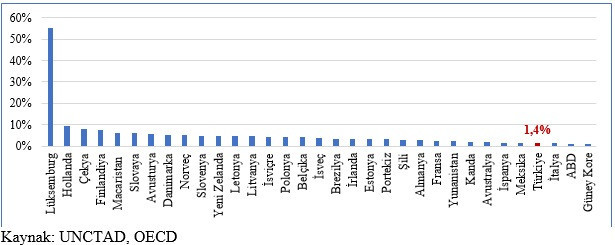

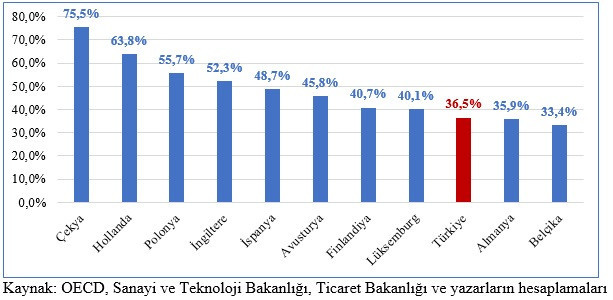

Belirli bir yıldaki kâr transferi sadece o yıl yapılan UDY akımlarının değil, ülkede var olan tüm yabancı yatırımcıların gerçekleştirdiği kâr transferi olması sebebiyle, münhasır veya mega işlemlerin meydana geldiği yıllarda kâr transferi / UDY payı dalgalanabilmektedir. Bu nedenle kâr transferinin stok yatırımların tamamı üzerinden gerçekleştiği dikkate alınarak 2011-2020 döneminde kâr transferi/UDY stoku oranının 10 yıllık ortalaması OECD ülkeleri için Grafik.2’de sıralanmıştır.

2011-2020 Kâr Transferi / UDY Stoku Ortalaması

Grafikte ilk dikkat çeken husus Lüksemburg’daki UDY işlemlerinin taşıdığı muazzam kâr transferi potansiyelidir. Özel Amaçlı Aracı Şirket yoğunlaşmasının bu durumda etkili olduğu muhakkaktır. Türkiye’deki kâr transferi / UDY stoku oranı OECD ülkeleri arasında sondan 4. sıradadır. Makroekonomik koşullar, şirket içi yapılandırma faaliyetleri, kur dalgalanmaları ve risk algısı vb. çeşitli faktörlerden etkilenen kâr transferi Türkiye için nispeten düşüktür. Diğer bir ifadeyle, UDY geçtiğimiz 10 yılda ortalama 35 milyar dolar cari açık veren ekonomimiz için istikrarlı finansman rolünü ifa etmektedir.

Yabancı firmaların ticaret performansları

Doğrudan yatırımcılar halihazırda pek çok ülkede operasyonu bulunan büyük ölçekli firmalar olduğu için hem küresel katma değer zincirlerine eklemlenmiş olmaları hem de hedef pazara yapılacak dış ticareti bizzat gerçekleştirmek üzere penetre etmeleri sebebiyle dış ticaret hacimleri yüksektir.

Türkiye’de yabancı firmalar dış ticaret ve istihdamda önemli rol oynuyor

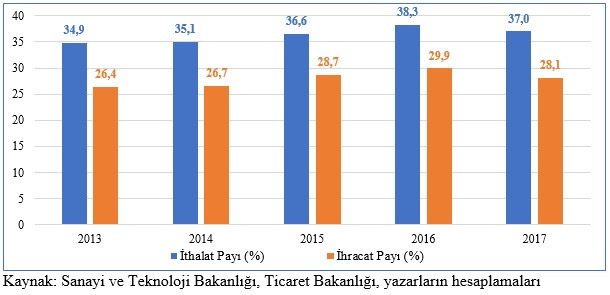

2018 yılında 30 bin adetin üzerinde yabancı sermayeli firma verisinden hareketle hazırlanan paylar Grafik.3’te sunulmaktadır. Yabancı sermayeli firmaların 2013-2017 yılları arasında Türkiye’nin toplam ithalatının yaklaşık %36,5 gibi azımsanmayacak bir kısmını gerçekleştirmiş ve payları yıllar içinde istikrarlı seyretmiştir. İhracat payları ise aynı dönemde ortalama %28 etrafında istikrarlı şekilde dalgalanmıştır.

Türkiye’de Yabancı Sermayeli Firmaların Takribi Dış Ticaret Payı (%)

Büyük ölçekli dış ticaret işlemleri yurtiçinde yerleşik bir başka dış ticaret şirketi üzerinden gerçekleştirildiği durumlarla da karşılaşılmakta olup, bu durum yabancı sermayeli firmaların dış ticaret verilerini olduğundan düşük gösterebilmektedir.

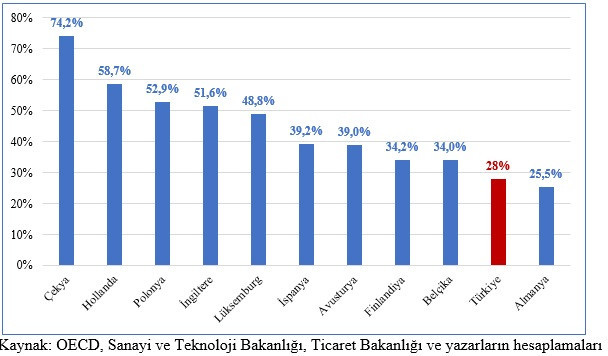

OECD’ye veri temin eden ülkelerde yabancı firmaların 2013-2017 dönemindeki ortalama ihracat ve ithalat paylarını gösteren Grafik-4 ve Grafik-5’te, Çekya, Hollanda, Polonya gibi küçük açık ülkelerdeki yabancı şirketlerin, İngiltere de dâhil olmak üzere, dış ticaret işlemlerinde oldukça baskın olduğu görülmektedir.

OECD yabancı şirket ihracat payları

OECD Yabancı Şirket İthalat Payları

Grafikte yer alan ülkelerin tamamında yabancı şirketlerin ithalattaki ağırlıkları, ihracattaki paylarından farklı oranlarda yüksektir. Türkiye’de de yabancı sermayeli şirketlerin ithalat ağırlıkları ihracat paylarından fazladır. Ülkelerdeki karşılıklı ekonomik iş birliği, sermaye birikimi ve küresel entegrasyon ile bir arada düşünüldüğünde, ülkemizdeki yabancı firma ticaret paylarının daha önemli rol oynadığı görülmektedir.

Bu durum içselleştirme (internalization) amacı ile UDY tercihine işaret etmektedir. Uluslararası firmalar başka bir aracı distribütör veya şube ile ihracat yapmak yerine, pazarda bizzat faaliyet yürütmeyi tercih etmekte, ülkedeki ithalatı üstlenmektedir. Ülke ekonomilerinin dış ticaret politikaları ve eklemlenme seviyesi de bu görünümü etkilemektedir.