Barış ERKAYA

Yatırımcılar Fed’in bütün finansal piyasaları etkisi altına alan parasal daralma ve faiz planlarını planları içerisine yedirmeye çalışırken bir anda (ne kadar bir anda olduğu tartışılsa da!) patlayan savaş tüm hesapları alt üstü etti. Geçen hafta borsaların savaşlara nasıl tepki verdiğini geçmiş örnekler üzerinden analiz etmeye çalışmıştık. Görüntü de aslında geçmiş örneklere benzer bir seyrin sürdüğünü gösteriyor. Fakat gündemin dışına çıkıp bir baktığımızda ulusal borsaların ya da ülkelerin dev şirketlerinin ederi ya da neyi hak ettiği konusunda savaşlardan çok daha fazlasının olduğunu anlamak gerekiyor. Burada çokça kullanılan bir cümlenin doğruluğunu gösteren bazı istatistikler karşımıza çıkıyor: Coğrafya kaderdir…

GLOBAL 5941 DEV ŞİRKETİN KIYASLAMASI

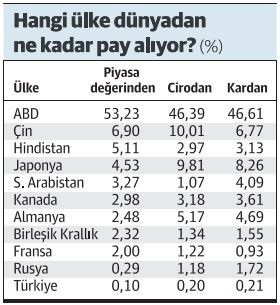

Companiesmarketcap isimli bir internet sitesi dünyanın piyasa değerine göre en büyük şirketlerini düzenli olarak güncel verileriyle an ve an sıralamaya çalışıyor. Buradaki verilerde global 5941 şirket yer alıyor. Bu şirketlerin toplam piyasa değeri 91 trilyon 435 milyar dolar. Toplam 39 trilyon 95 milyar dolar ciro üreten bu şirketler toplamda 4 trilyon 910 milyar dolar da kar üretiyor. Toplamda da 92 milyon 273 bin 950 kişi istihdam ediyor. Bunu finansal değerleme rasyoları üzerinden hesaplamaya soktuğumuzda 5941 dev şirketin toplam piyasa değeri/satış ortalaması 2.34 çarpan seviyesinde ve 18.62 fiyat/kazanç ortalamasıyla işlem görüyor. Çalışan başına ortalama 991 bin dolar piyasa değeri, 423 bin 684 dolar ciro ve 53 bin dolar da kar üretiyor bu şirketler.

CİRONUN BİNDE 2’Sİ, FİYATIN BİNDE 1’İ

Peki ülkeler bazında baktığımızda?.. İşte burada çok çarpıcı bazı veriler var. Örneğin Türkiye ile başlayalım. Türkiye’den aslında piyasa değeri büyük ve listeye girebilecek ama girmemiş 10-15 şirket daha olsa da biz yine de mevcut veriler üzerinden gidelim. Buna göre Türk şirketleri 5941 dev şirketin toplam cirosunun yüzde 0.20’sini, toplam kârının yüzde 0.21’ini üretmesine rağmen toplam piyasa değerinin sadece yüzde 0.10’u kadar pay alabiliyor. Örneğin Ukrayna ile savaş haline geçmiş olan ve bütün dünyanın yaptırım savaşına maruz kalan Rus şirketleri toplam cironun yüzde 1.18’ini, toplam kârın yüzde 1.72’sini üretmesine rağmen toplam piyasa değerinden sadece yüzde 0.29 pay alabiliyor. Amerikan şirketleri ise toplam ciro ve kardan çok daha fazla oranda global piyasa değerinden pay kapıyor.

TÜRK ŞİRKETLERİNİN PRİM POTANSİYELİ

Bu veriler gösteriyor ki hisse senedi piyasalarında değerleme sadece şirketlerin operasyonel veya finansal başarıları hak ettikleri değeri almalarına yetmiyor. Sıralama aynı zamanda bize bugün dünyada siyasi açıdan da sesi en güçlü çıkanları, sesi çıkmasa da sessiz güç olarak arka planda duran ülkeleri de gösteriyor. Birleşik Krallık’ın, ABD’nin veya Avrupa’nın en güçlü ülkelerinin bir şekilde yönlendirdiği ülkelerin piyasa değerlemelerinin de ortalamaların üzerine çıktığı anlaşılıyor. Bu verilerden yola çıkarak Türkiye’nin piyasa değeri açısından hala yukarı doğru gidecek çok yolu olduğunu görmek çok zor değil. Bu da mevcut piyasa değerinin en azından iki katı piyasa değeri anlamına geliyor. Bu da Türkiye’nin en büyük şirketleri açısından yüzde 100 prim potansiyeli demek. Eğer mesele değer yatırımcısı olmak ve bir şirketin hisselerini hak ettiği fiyatlara kadar tutmaksa, işte global kıyaslamalarla en güzel gösterge.

Bu veriler gösteriyor ki hisse senedi piyasalarında değerleme sadece şirketlerin operasyonel veya finansal başarıları hak ettikleri değeri almalarına yetmiyor. Sıralama aynı zamanda bize bugün dünyada siyasi açıdan da sesi en güçlü çıkanları, sesi çıkmasa da sessiz güç olarak arka planda duran ülkeleri de gösteriyor. Birleşik Krallık’ın, ABD’nin veya Avrupa’nın en güçlü ülkelerinin bir şekilde yönlendirdiği ülkelerin piyasa değerlemelerinin de ortalamaların üzerine çıktığı anlaşılıyor. Bu verilerden yola çıkarak Türkiye’nin piyasa değeri açısından hala yukarı doğru gidecek çok yolu olduğunu görmek çok zor değil. Bu da mevcut piyasa değerinin en azından iki katı piyasa değeri anlamına geliyor. Bu da Türkiye’nin en büyük şirketleri açısından yüzde 100 prim potansiyeli demek. Eğer mesele değer yatırımcısı olmak ve bir şirketin hisselerini hak ettiği fiyatlara kadar tutmaksa, işte global kıyaslamalarla en güzel gösterge.