Barış ERKAYA / BORSA ANALİZ

Borsalarda agresif hareketler her zaman şüphe uyandırmıştır. Her ne kadar resmi rakamlara göre hisse senedi piyasası 700 milyon dolarlık net yabancı girişi ile yükselmiş görünüyorsa da yabancı payında zirveden aşağıya dönüş işaretleri hala alınabilmiş değil. 25 Ağustos’ta yüzde 35,11 ile zirve yapan yabancı payında Foreks verilerine göre yabancıların takas saklamasındaki oranı 9 Eylül 2022 itibariyle yüzde 33,57. Yani yabancı payında yeniden düşüş var. Elbette diğer aracı kurumlardan yapılan yabancı alım ve satımlarının virmanları da tamamlandığında daha net verilere ulaşmış olacağız. Fakat ne olursa olsun unutmamak gereken şu ki, yabancı yatırımcıların 2022 Mayıs ayından temmuz ayı sonuna kadar gerçekleştirdiği net satış tutarı 2.4 milyar dolar. Yılbaşından bu yana ise 3.6 milyar dolar.

2019 yılından bu yana hızla süren yabancı satış dalgasında ise 2020 yılının kasım-aralık ayında 1.4 milyar dolarlık, 2021 Kasım ayında ise 1.1 milyar dolarlık net yabancı alımları görmüştük. Fakat bunların her birinin ardından örneğin 2021 Ocak-Nisan döneminde 1.8 milyar dolarlık, 2021 Aralık-2022 Mayıs arasında ise 4 milyar dolara yakın net yabancı satışları gördük. Yani bu yabancı alım rakamlarını kalıcı alımlar olarak nitelendirmek için hala çok çok erken. Geçmiş dönemlerden farklı olan kısma gelirsek: Yerli yatırımcı artık malını ucuza kaptırmıyor. Elinde banka hisseleri olan bireysel yatırımcıda zarar etme korkusuyla panik bazlı satışlar görmüyoruz. Satışların ciddi bir bölümü daha profesyonel türde yatırımcılardan geliyor. Ki sağlık olan ve olması gereken de aslında bu. Bunda, bireysel yatırımcıların çok uzun süredir ellerinde tuttukları hisselerde maliyetlerinden çok çok yukarıda olmaları ciddi bir etken olarak görünüyor.

Yükseliş genele yayılmadı

Peki biraz son yükselişin dipnotlarına bakarsak. Bankacılık hisseleri tartışmasız borsaya damgasını vuran sektör oldu. Zaten bazı yatırımcılarda borsadaki son rallide endeks yükselmesine rağmen büyük ölçüde karlar yazılamamış olduğu şikayetlerinin temelini de bu oluşturuyor. Endeksi bankalar yükseltti. Fakat bankacılık dışı BİST-30 ve 100 hisselerinde pozisyonu olanlar için hayat çok da değişmemiş oldu. Buna karşılık BİST-100 endeksinin emsal ülke borsalarına göre iskontosu hafif azalmış oldu.

Şu ana kadar bankalarla başlayıp genele yayılmamış olan bu yükselişin devamında neler beklemek gerektiğine gelince…

Hareketlilik holdinglere kayabilir

Uzmanların birçoğu özellikle hızlı prim yapan banka hisselerinden karlılığı yüksek ama sektörün yükselişine ayak uyduramamış olan banka hisselerine doğru bir kayış yaşanabileceği inancında. Öte yandan Borsa İstanbul’da temmuz ayı sonundan bu yana yaşanan yükselişte değer kazanan diğer birçok hisse de var.

Geçen hafta son mali veriler çerçevesinde sektör sektör değerlemesi en ucuz kalan BİST-100 hisselerini tablo halinde de vermiştik. Fakat bundan sonrasında uzmanlar özellikle holdinglere ayrı bir başlık açıyor. Karlı sektörlerde iş yapan ve borsada piyasa değeri hızla yükselmiş iştirakleri olan holdinglerde yeni alımlar yaşanabileceği düşünülüyor.

Holdinglerin röntgeni

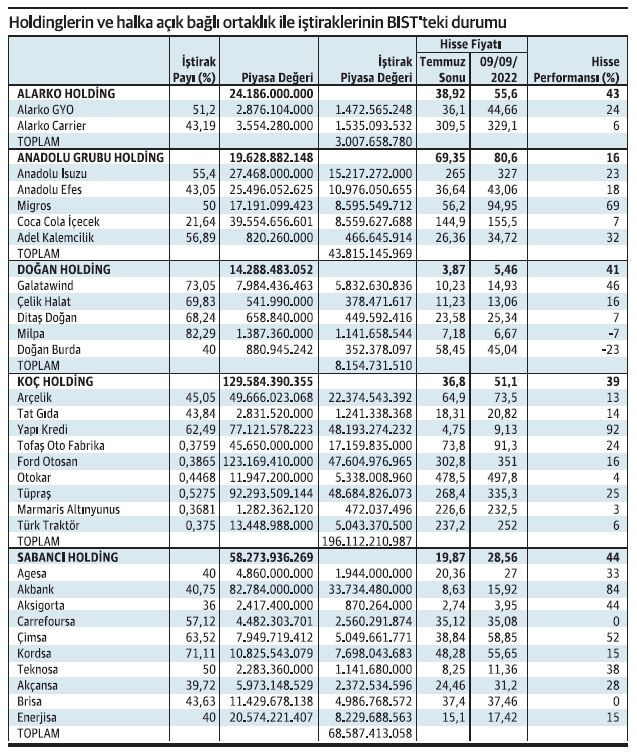

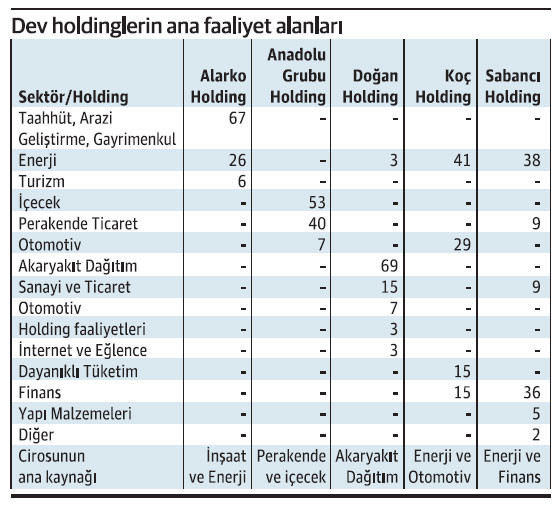

Bu noktada Borsa İstanbul’da hisse senetleri işlem gören belli başlı bu holdinglerin (Alarko Holding, Anadolu Grubu Holding, Doğan Holding, Koç Holding, Sabancı Holding) borsada işlem gören iştiraklerini, bunların ulaştıkları piyasa değerlerini, hisse fiyatlarında temmuz-eylül yükselişi sırasında gerçekleşen değer artışlarını tek tek analiz ettik. Herhangi bir yoruma gerek kalmadan her yatırımcı, holdinglerin hangi ana iş kolundan daha fazla ciro ve kar ürettiğini, gelecekle ilgili beklentilerini ve bunların bağlı ortaklığı ve iştiraki olan şirketlerin gelecek beklentilerini de ortaya koyup kendi analizini yapabilir. Yine bu analizimizde biz borsada işlem gören kalburüstü holdinglerin ana gelir kaynaklarını da sizler için bir tablo halinde hazırladık.

Holdinglerin esas faaliyet alanları

Örneğin Alarko Holding, tahmin edeceğiniz üzere bir taahhüt, arazi geliştirme ve gayrimenkul holdingi. Fakat enerji sektöründen de önemli cirolar elde ediyor. Anadolu Grubu bir içecek sanayii holdingi, fakat Migros’la beraber ciddi de bir perakende cirosuna sahip. Eskiden tartışmasız bir medya holdingi olan Doğan Holding ise artık bir akaryakıt dağıtım holdingi. Koç Holding özellikle Tüpraş’tan bu yana bir enerji ve beraberinde de otomotiv holdingi. Sabancı Holding ise bir finans ve enerji holdingi. Yani bu sektörlere ilişkin gelecek beklentileri aynı zamanda bu holdingleri de yakından ilgilendiriyor. Yine bu sektörlerdeki bir borsa değerlenmesi de beraberinde bu holdinglerin değerlemelerinin de etkileneceği anlamına geliyor.

Halka açık olanlardan misli misli fazlası var

Tek tek holdingler üzerinden gidelim. Alarko Holding, her ne kadar borsaya kote sadece 2 tane iştirak ve bağlı ortaklığa sahipse de aslında borsaya kote olmayan ve farklı değerleme yöntemleriyle bilançosunda konsolide ettiği 25 bağlı ortaklık, 14 tane müşterek yönetime tabi ortaklık, 1 müşterek faaliyet gösterdiği şirket, 3 tane de iştirake sahip.

Bağlı ortaklıklarının bir bölümü de Kazakistan, Fas ve Romanya gibi ülkelere dağılmış durumda. Anadolu Grubu Holding, halka açık bağlı ortaklıklarının dışında 64 tane borsaya kote olmayan bağlı ortaklığa, 5 tane iş ortaklığına (bunlardan biri TOGG), 2 tane iştirake (Bunlardan biri Getir Araç) sahip.

Bu şirketler de Rusya, Suriye, Kazakistan, Özbekistan, Tacikistan, Irak, Hollanda, Türkmenistan, Pakistan, Ürdün, Azerbaycan, Kırgızistan, Almanya, Moldova, Gürcistan, Ukrayna, Beyaz Rusya, KKTC gibi dünyanın dört bir yanında faaliyet gösteriyor. Doğan Holding halka açık olanlar dışında 51 bağlı ortaklık, 9 iş ortaklığını konsolide ediyor.

Bunlar da Hollanda, Almanya, Çin, Özbekistan, İtalya, Hindistan, Romanya, ABD gibi her kıtaya yayılan faaliyetlere sahipler, Koç Holding, 164 bağlı ortaklık, 27 iş ortaklığıyla faaliyet gösteren yine dev holdinglerden bir diğeri.

Dünyanın dört bir yanında halka açık olanlarla boy ölçüşebilecek büyüklükte faaliyetler yürüten iştirak ve bağlı ortaklıkları bulunuyor. Sabancı Holding’te de durum Koç Holding’ten farklı kalır gibi değil. Örneğin bu holdinglerden Anadolu Grubu Holding, Koç Holding ve Sabancı Holding’in borsada işlem gören iştiraklerini göz önüne aldığımızda, sadece bu grupların iştiraklerindeki paylarının toplam piyasa değeri kendi piyasa değerlerinden çok daha yüksek seviyeler ulaşmış durumda.