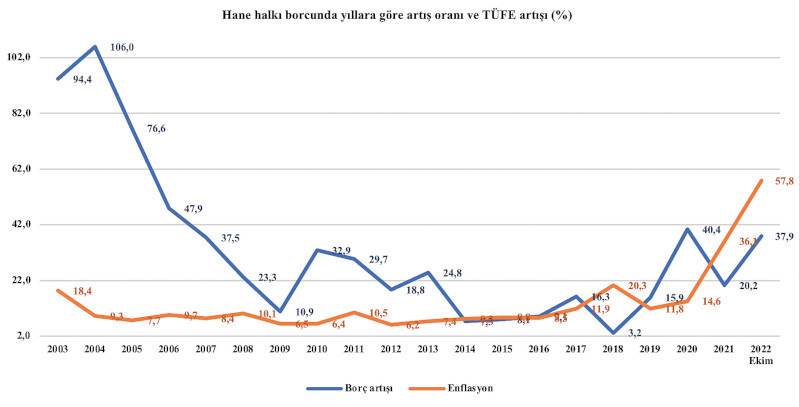

Konut, taşıt, ihtiyaç ve diğer krediler ile kredi kartı borçlarından oluşan hane halkı toplam borç stoku yılın ilk on ayında cari olarak yüzde 37,9 ile enflasyonun altında bir artış göstererek 1 trilyon 360,5 milyar liraya yükseldi. Aynı dönemde TÜFE bazında yüzde 57,8 olan enflasyondan indirgendiğinde hane halkı borç yükünün reel bazda yüzde 12,6 küçüldüğü belirlendi. Bu dönemde taşıt kredileri ile kredi kartı borçları enflasyonun üzerinde (reel) artış kaydederken, konut ve ihtiyaç kredileri reel olarak geriledi. Pandemi sonrasında birçok ülkenin hane halkı borçluluk oranında düşüş kaydedilirken, Türkiye’de de hanelerin finansal borçlarının GSYH’ye oranı yüzde 13,3’e geriledi.

Yurttaşların bankalar, katılım bankaları ve finansman şirketleri gibi finansal sektör kuruluşlarından kullandıkları tüketici kredileri ve bireysel kredi kartı harcamaları kaynaklı toplam borç yükü Ekim sonu itibariyle 1.4 trilyon liraya ulaştı.

Söz konusu borçların toplam hacmi Ocak-Ekim döneminde cari olarak yüzde 37.9 oranında 373.8 milyar lira artarak 1 trilyon 360,5 milyar lira oldu. Ancak aynı dönemde tüketici fiyatları (TÜFE) bazında yüzde 57.8 olarak gerçekleşen enflasyonla indirgendiğinde, hane halkı borç stokundaki “reel” değişimin eksi yüzde 12.6 olduğu belirlendi.

Anılan dönemde nominal bazda en hızlı büyüme taşıt kredilerinde gözlendi. Söz konusu krediler on ayda cari olarak yüzde 166.7, reel olarak ise yüzde 69 artışla 35 milyar liraya ulaştı. Reel bazda en fazla küçülen ise konut kredileri oldu. Pandeminin de etkisiyle inşaat sektöründe artan durgunluk sürerken, aşırı yükselen konut fiyatları piyasada daralmaya yol açtı. Geçen yılın tümünde cari olarak sadece yüzde 7.4 büyüyen konut kredisi hacmi bu yılın ilk on ayında yüzde 18.7’lik bir artışla 354,9 milyar lira olurken, reel bazda ise 24.8 geriledi. Borç stokunda en büyük paya sahip olan ihtiyaç kredileri ve diğer kredilerin bakiyesi ise on ayda cari olarak yüzde 29.4 artışla 601,3 milyar lira olurken, reel bazda yüzde 18 küçülmüş oldu.

Yurttaşların; Bankalar arası Kart Merkezi verilerine göre toplam sayısı 94 milyona yaklaşan kredi kartları ile yaptıkları taksitli ve taksitsiz alışverişler kaynaklı borçlarının toplam hacmi ise on ayda cari olarak yüzde 75.9, reel olarak da yüzde 11.5 artarak 369,3 milyar liraya ulaştı. Borç yükünün seyri Hane halkının toplam borç yükü 2002 sonunda 6,6 milyar lira düzeyinde bulunuyordu. Tüketim talebinde canlanma ve ekonomideki büyüme paralelinde artış kaydeden söz konusu borçlar, 2008’de 100 milyar lirayı, 2018’de 500 milyar lirayı aştı. 2021 sonunda 1 trilyon liraya yaklaşan hane halkı borcunun bu yılın sonunda 1,5-1,6 trilyon liraya ulaşabileceği görülüyor.

Ekim 2022 sonundaki 1 trilyon 360,5 milyar liralık düzeyi baz alındığında borç yükünde 2002’den bu yana cari olarak yüzde 20.499 (205 kat) oranında bir büyüme görülüyor. Ancak bu artışın büyük bölümü anılan dönemdeki enflasyondan kaynaklanıyor. Yıllık artışlar enflasyondan arındırılarak bakıldığında hane halkı borç yükünde 2002- 2005 döneminde yüksek düzeylerde gerçekleşen reel büyümenin, izleyen dönemde hız kestiği görülüyor.

2014-2022 döneminde ise hane halkı borç yükünün; pandemi koşullarının en şiddetli yaşandığı 2020 hariç tüm yıllarda reel olarak gerilediği ya da çok düşük artışlar kaydettiği dikkati çekiyor.

2002- Ekim 2022 arasındaki dönemde yüzde 1.232 olan birikimli enflasyondan arındırıldığında hane halkı borç yükündeki reel büyümenin yüzde 1.571,6 (15,7 kat) olduğu görülüyor.

Hane halkı borcunda ilk 10 il

BDDK’nın eylül sonu itibariyle açıkladığı il bazında verilere göre hane halkı borçlarının yüzde 26 ile en büyük bölümü, nüfus, ekonomik gelişmişlik ve kişi başına milli geliri en yüksek il olan İstanbul’a ait bulunuyor.

İstanbul, taşıt kredilerinde 10,8 milyar, konut kredisi hacminde 107,2 milyar, diğer tüketici kredilerinde 127,2 milyar ve kredi kartı borcunda 96,7 milyar lira ile açık ara ilk sırada yer alırken, aynı ekonomik göstergelere göre diğer gelişmiş iller onu izliyor. Borç türleri bazında ilk 10 il sıralaması çok az değişkenlik gösteriyor.

“Borçluluk oranı dünyaya göre düşük”

Merkez Bankası, Türkiye’de hane halkı borçluluğunun, geçmiş dönemlerde olduğu gibi gelişmiş ve gelişmekte olan ülke ortalamasının oldukça altında seyrettiğini belirtiyor.

Salgın etkilerinin azalması ve iktisadi faaliyetin canlanmasıyla genişlemeci politikalar geri alınırken, küresel enflasyon gelişmeleri sonrasında finansal koşulların sıkılaştığına işaret edilen Merkez Bankası Finansal İstikrar Raporu’na göre, salgın sonrasında, birçok ülkenin hane halkı borçluluk oranında gerileme kaydedildi.

Türkiye’de de hane halkı borçluluğunda buna paralel bir gelişme yaşandı. Hane halkı finansal borçlarının GSYH’ye oranı yüzde 13.3’e geriledi. Merkez Bankası’na göre hanelerin finansal kesime olan borçlarının milli gelire oranının düşüklüğü, ekonomide hane halkı borçluluğu kaynaklı riskleri sınırlandırıyor.

Konut kredisi oranı düşük, diğerleri yüksek

Türkiye’de, konut kredisi hariç diğer tüketici kredilerinin GSYH’ye oranı diğer ülkeler ortalamasının bir miktar üzerinde, buna karşın toplam konut kredilerinin oranı ise ortalamanın oldukça altında seyrediyor.

Konut kredilerinde gözlemlenen bu durumun temel nedeninin, Türkiye’de gelişmiş ülkelere kıyasla konut finansman imkanlarının görece kısa vadeli olması ve bireylerin çoğunlukla nakit konut alımı tercihinden kaynaklandığı değerlendiriliyor. Diğer yandan, konut hariç bireysel kredilerin GSYH’ye oranındaki yüksek seyirde banka kredi kartı kullanım alışkanlıklarının etkili olduğu belirtiliyor.

Kredi kartı ödeme performansında iyileşme

Hane halkının kredi kartı borçlarını ödeme performansında iyileşme gözleniyor. Son dönemde kredi kartı toplam bakiyesinde gözlenen yüksek seyre karşın ödenmeyen borçlardaki artışın görece daha düşük olduğu dikkati çekiyor. Bunun etkisiyle ödenmeyen borçların toplam bakiyeye oranlarının gerilediği görülüyor.

Merkez Bankası verileri, asgari ödeme oranı ve üzerinde ödeme yapılan kartlarda ödenmeyen borçların toplam kredi kartı borçlanma hacmindeki payının yüzde 14.2’ye, asgari ödeme oranının altında ödeme yapılan kartlarda ödenmeyen borçların payının ise yüzde 7.1’e gerilediğini gösteriyor.

BDDK verilerine göre de takibe düşen tüketici kredileri ve kredi kartı borçlarının toplam kredi ve kart borçlarına oranı 2015’teki yüzde 4.5’lik düzeyinden, bu yılın ekim sonu itibariyle yüzde 2.2’ye kadar düşmüş bulunuyor.

Naki BAKIR