Şebnem TURHAN

Merkez Bankası yılın ilk Para Politikası Kurulu toplantısını bu hafta yapıyor. Beklentiler yüzde 14 seviyesindeki politika faizinin sabit bırakılması yönünde. Ancak 27 Ocak’ta Merkez Bankası yılın ilk Enflasyon Raporu’nu açıklayacak ki 2022 tahminleri, para politikasının yönü ve yeni çıpası bu rapordaki mesajlardan çözülmeye çalışılacak.

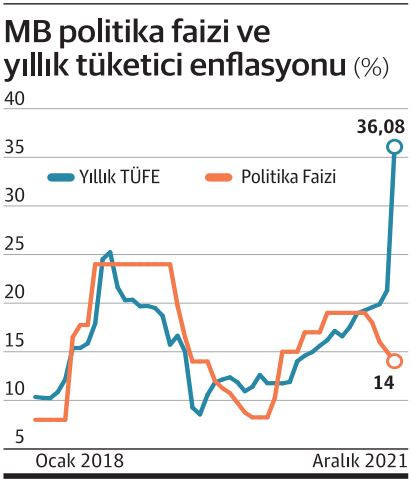

Piyasa oyuncularıyla yapılan anketler enflasyon yüzde 36’yı aşarak 19 yılın zirvesine çıktığı süreçte Merkez Bankası’nın yaptığı 500 baz puanlık faiz indirimlerine ara vermesinin beklendiği öne çıkıyor. Reuters’in anketine katılan 16 kurumun 15’i Para Politikası Kurulu (PPK) toplantısında faizlerin sabit tutulmasını, bir kişi ise 50 baz puanlık indirim yapılmasını bekliyor. Reuters anketinde yılsonu politika faizi sorusuna cevap veren sekiz kurumun medyan tahmini yüzde 14’te şekillenirken tahminler yüzde 9- yüzde 14.75 bandında yer alıyor. Reuters PPK anketinin düzenli katılımcılarından en az dört tanesi para politikası kararlarının yönünü tahmin etmenin zorluğu sebebiyle ankete katılmayacaklarını belirtti.

Politika faizinde ilk değişim nisanda bekleniyor

ForeksHaber’in anketi de Reuters anketine benzer sonuçlara sahip. ForeksHaber, 17 ekonomistin katılımıyla düzenlediği ‘TCMB Faiz Anketi’ sonuçlarına göre; Para Politikası Kurulu’nun (PPK) bu ayki toplantısına ilişkin beklenti, haftalık repo faizinin yüzde 14,00 seviyesinde sabit tutulacağı yönünde oluştu. ForeksHaber anketine katılan 17 ekonomistin 16’sı faizin değiştirilmeyeceğini öngörürken, ekonomistlerden 1’i faizin 125 baz puan indirimle yüzde 12,75’e çekileceğini tahmin etti.

Bu ay faiz değişikliği beklemeyen ekonomistlerden 4’ü Nisan, 1’i Temmuz, 1’i Eylül, 1’i ise 2023 yılının Şubat ayında ilk faiz değişikliğine gidileceği öngörüsünde bulundu. 2022 yıl sonuna ilişkin görüş belirten 8 ekonomistin medyan tahmini yüzde 14,00 olurken, minimum ve maksimum beklentiler yüzde 9,00 ve yüzde 22,00 seviyesinde oluştu.

İnfo Yatırım Araştırma Uzmanı Çağlar Toros, Eylül 2021 yılından bu yana TCMB tarafından 500 baz puanlık faiz indirimine gidilerek politika faizinin yüzde 14’e çekildiğini faiz indirimleri öncesinde 8.30 olan Dolar / TL kurunun 18. 36’lı seviyeleri test ettiğini hatırlattı. Toros, “Aralık ayıyla birlikte yapılan 100 baz puan indirimiyle birlikte kur tarafındaki yüksek volatilite ve yüksek enflasyonla birlikte gözler 20 Ocak 2022’de yapılacak TCMB faiz kararına çevrildi. Naci Ağbal dönemindeki sıkı para politikası duruşunun karar metinlerinden çıkarılması sonrasında, Hazine ve Maliye Bakanı Nureddin Nebati de geçtiğimiz haftalarda ”ortodoks para politikasından vazgeçilip heterodoks politikalara geçildiğini” söylemesi ile ocak ayında yapılacak faiz kararının öneminin daha da arttığını düşünüyoruz” dedi. Aralık ayındaki son karar metnine eklenen papa politikasının etkisinin 2022 yılının ilk çeyreğinde yakından takip edileceği ve bu dönemde fiyat istikrarının sürdürülebilir bir zeminde yeniden şekillenmesi amacıyla geniş kapsamlı politika çerçevesi gözden geçirme süreci yürütüleceği ifadesiyle bu ayki PPK’dan faiz indirimi öngörmediklerini belirten Toros 2022 yılında da en önemli gelişmelerin yurt içi açısından para ve maliye politikaları olacağını kaydetti.

2022’nin gözdesi yine Borsa İstanbul olacak

Garanti Yatırım’ın hazırladığı 2022 Mali Piyasalar Stratejisi ‘2022 her şeyin olabileceği bir yıl’ başlığıyla yayımlandı. Raporda tek bir senaryoya bağlı kalıp yılsonu tahminleri ve buna bağlı tavsiyeler üretmek yerine, yılın ilk 3 ayına odaklanmayı daha doğru görüldüğü belirtilerek bu nedenle yıl içinde daha kısa aralıklarla yatırımcıların bilgilendirileceği kaydedildi. Geleneksel politikalardan farklı yöntemler uygulanan Türkiye’de henüz makro dengelerin de piyasalardaki oynaklığın da tam olarak oturmadığı dile getirilerek politika faizinin enflasyonun altında tutulmaya devam edileceği kurların da zaman zaman Merkez Bankası müdahaleleriyle dengelenmenin deneneceği vurgulandı. Sınırlı bir rezerv ile bunu sürdürmek güç olacağı için, kur korumalı mevduat, kurumsal yatırımcılara forward döviz kuru verilmesi, enflasyona endeksli mevduat/tahvil gibi ürünlerin çeşitlendirilmesi ile yerli yatırımcının döviz talebinin kontrol altında tutulmasına çaba sarf edilecek. Bu noktada, dövizde kalmayı tercih eden yatırımcılara cazip getiriler sunmaya devam eden Türk Eurobondlarını öneriyoruz. Biraz daha risk alabilen yatırımcıların ise bir miktar daha riske tahammül edebilmeleri durumunda, ABD borsalarında çeşitli yatırım temalarına yönelebileceklerini düşünüyoruz” denildi.

Kur korumalı mevduat ciddi seçenek

Uygulamaya konulan kur korumalı mevduatın içerdiği opsiyon sebebiyle TL yatırımcıları açısından önümüzdeki dönemde ciddi bir seçenek oluşturacağı ifade edilen raporda faiz sınırının güncellenebileceği yer aldı. Rapora göre TL yatırımcıları açısından 2022 yılının gözdesi gene Borsa Istanbul olacak. 2021’in son çeyreğinde faiz indirimlerini takiben yükselmeye başlayan Borsa Istanbul’da 2022 yılında da tema aynı olacak: İhracata çalışan, döviz pozisyonu taşıyan, döviz maliyeti olsa bile bunu satış fiyatına yansıtma gücüne sahip şirketler bu yıl gene hareketli olacaklar. Ancak 2022’nin 2021’den bir farkı bu kez yüksek enflasyon ortamında olmamız, bu nedenle bu kez nakit pozisyonunu ve borçlarını iyi yöneten şirketlerin de öne çıktığı görülecek. 2021 yılında zayıf bir performans izleyen ve benzer ülkelere göre tarihi ucuz seviyelerde olan bankacılık hisselerinin ise TL’de azalan oynaklık seviyeleri ve bilanço beklentileri ile dönem dönem ciddi hareketlilik göstermeleri bekleniyor.

Raporda yabancı yatırımcıların hisse senedi pozisyon büyüklüğü son 13 yılın en düşük seviyelerine yaklaştığı belirtilirken yabancının BİST’e yönelik ilgisinin 2021 yılında da zayıfl adığı kaydedildi. Raporda “2020 yılını nette yaklaşık olarak 4.4 milyar dolarlık satışla tamamlayan yabancı yatırımcılar, 2021 yılında 1.3 milyar dolarlık satış gerçekleştirdi. BİST’te yabancı yatırımcıların toplam hisse stoku 18.4 milyar dolar ile 2008 yılındaki 16.6 milyar dolar seviyesine yaklaşmış oldu. Yabancı yatırımcıların düşük seviyedeki hisse pozisyonları ve ABD$ bazında BİST’in tarihi düşük seviyelerde bulunması nedeniyle bu konuda aşağı yönlü risklerin azaldığı görüşündeyiz. Yeni para girişi noktasında ise ülke risk priminde düşüş yaşanması gerektiğini düşünmekteyiz” denildi.

Garanti Yatırım’ın raporunda olası risklere de dikkat çekildi. Raporda risklere ilişkin şöyle denildi: “Bahsettiğimiz tabloyu değiştirecek bir çok risk mevcut elbette. Salgında yeni ve daha tehlikeli varyantların ortaya çıkarak ekonomilerde yeniden kapanmalara yol açması yakın vadedeki en önemli risk. Küresel piyasalarda enflasyon beklenenden çok hızlı artarken merkez bankalarının ağır kalması tüm piyasalarda riskten kaçış eğilimi doğurabilir. Keza Rusya-Ukrayna arasındaki gerginliğin sıcak savaşa dönmesi, ya da Kazakistan’da olduğu gibi çeşitli jeopolitik risklerin ortaya çıkması da yine piyasalarda satış baskısı yaratabilir. Yurt içinde ise Haziran 2023 seçimlerinin öne çekileceğine dair beklentilerin güçlenmesi kamu maliyesine yönelik kaygılarla satış baskısı yaratabilir. Böyle bir senaryoda piyasalar önünü görmekte zorlanırken oynaklığın da yeniden artması söz konusu olabilir.”

Döviz geliri olan ihracatçı şirketler öne çıkacak

Döviz geliri olan ihracatçı şirketler öne çıkacak

Yapı Kredi Yatırım da “Günlük Dalgalanmaların Ötesine Bakmak” başlıklı hisse senedi strateji raporunu yayımladı. Rapora göre kurum, Borsa İstanbul’un (BİST) 2022’de yeni zirveler görmesini beklerken, geniş çaplı bir yükselişin ise başta enflasyon olmak üzere makro değişkenlerde sürdürülebilir iyileşmeye bağlı olacağını belirtiyor. Yapı Kredi Yatırım araştırma ekibinin 17 sektör ve 41 şirketi inceleyerek hazırladığı raporda, sektör ve hisse tercihlerinde ana temaların enflasyon ve TL’nin seviyesi olacağından hareketle döviz geliri olan, ihracatçı şirketlerin ön planda kalmaya devam edeceği vurgulanıyor. Bununla birlikte 2022 yılıyla beraber döngüsel hisselerde seçici olmak kaydıyla pozisyon alınabileceği aktarılıyor. Orta ve uzun vadeli bakış açısıyla değerlemelerin alım için uygun olduğu kanaatinde olan Yapı Kredi Yatırım, bunun aşağı yönlü riskleri de sınırlandırdığını düşünüyor. İnceleme kapsamındaki şirketler için hedef fiyatlar üzerinden hareket ederek, endeks için yüzde 40’lık artış potansiyeli hesaplıyor.Yapı Kredi Yatırım Genel Müdürü Yılmaz Arısoy, yavaşlayan büyüme ve artan sermaye maliyetlerinin şirketler açısından zorlu koşullara işaret ettiğini; ancak reel getiri arayışındaki yatırımcıların Borsa’ya yönelmeye devam etmesini beklediklerini belirtiyor. Arısoy, endekse yatırımdan ziyade hisse seçiminin daha ön planda olacağı bu yıl, döviz gelirleri olan ihracatçı şirketlerin ön planda kalmaya devam edeceğini bununla birlikte seçici olarak döngüsel hisselerde de yatırımcıların pozisyon almasını önerdiklerini ve Model Portföylerinin de bu perspektifl e güncellendiğinin altını çizdi.