Barış ERKAYA / BORSA ANALİZ

Çoğunlukla temel gerçeklerden kopuk, piyasanın boşluklarını kullanarak gerçekleştirilen işlemlerle borsa seanslarının korku filmi senaryosuna dönüştüğü bir dönemi geride bıraktık. Tüm uyarıların eleştiri bombardımanına tutulduğu bu dönem neredeyse borsadaki devamlılık mekanizmasının tehdit altında girdiği bir dönem olmaya başlamıştı ki kurumlar en sonunda müdahaleyi gerçekleştirerek piyasanın kendi dinamiklerine dönmesini sağladı.

Borsa için yeni macera: Bilançolar

Şimdi Borsa İstanbul’u yeni bir macera bekliyor. Yeniden yükselişe geçen borsada bankalar da çoğu bankacılık dışı hisseler de reel gerçeklikleriyle hareket ediyor. Bunun altında yatan en önemli dinamik ise yaklaşan üçüncü çeyrek bilançoları.

Yarıyıl ve yılsonu bilançoları hem bağımsız denetimden geçiyor olması hem de ana bilanço dönemleri olması nedeniyle analistlerin daha fazla üzerine odaklandığı bilanço dönemleri oluyor. Hatta buna yeni yılın ilk bilanço verileri olması nedeniyle ilk çeyrek verilerini de ekleyebiliriz. Yerli ve yabancı birçok aracı kurumun araştırma departmanının bu dönemlerde daha ince eleyen sık dokuyan tahminler ve analizler yaptığını görebiliyoruz. Yılın üçüncü çeyreği ise bu açıdan biraz sahipsiz kalmış bir bilanço dönemi olarak kabul edilebilir.

Öte yandan üçüncü çeyrek aslında borsanın geleneksel olarak gerçekleştirdiği yılsonu rallisinin temelini oluşturan bir dönem de aynı zamanda. Yani yılsonu bilançolarına ilişkin beklentiler bu dönemde ortaya konuluyor ve üçüncü çeyrek bilançoları da aslında bu beklentilerde bir bozulma olup olmadığını göstermesi açısından kritik veriler ortaya koyuyor. Bu beklentilerle birlikte genellikle eylül sonu-ekim ortası arasında satın alınmaya başlanan beklentiler bazı hisselerde yeni yılın ocak ayına, bazı hisselerde ise yılsonu bilançolarının açıklandığı şubat ayı sonuna kadar devam ediyor. Yani tahminler gerçekleşip gerçekler satılmaya başlanıyor. İşte bu nedenle ekim-şubat dönemi borsadaki en hareketli aylardan biri olarak kabul ediliyor.

Geleneksel yılsonu rallisi olur mu? Geçmiş endeks verilerine bakıldığında son 10 yılın sekizinde Borsa İstanbul’da ekim-ocak dönemi yükseliş dönemi olmuş. Bu dönemlerin bazılarında yükseliş 2021’de olduğu gibi yüzde 70’i aşmış, bazılarında ise 2018’de olduğu gibi maksimum yüzde 6’larda kalmış. 2013 ve 2015 ise endeksin yılsonu rallisini yapmadığı yıllar olmuş. Fakat ortalamalara bakıldığını bu on yılın sekizinde ortalama yükseliş yüzde 27’yi bulmuş. Bu yıl da bir yılsonu rallisi olacak mı sorusunun cevabı çok fazla değişkene bağlı. Öncelikle paranın tüm dünyada bol olduğu bir dönemden geçtik. Pandemi döneminde para musluklarının sonuna kadar açıldığı bir süreç, şirketler açısından doların ucuz, kredi bulmanın kolay olduğu ve üstelik çok düşük maliyetlerle yapılabildiği bir dönemi işaret ediyor. Dolayısıyla şirketler açısından her şey çok daha kolaydı. Fakat bu fazla para, pandemi ve (Ukrayna-Rusya) savaş koşulları nedeniyle daha az malla karşılaşınca bütün dünyada enflasyon tehdidi yaratmaya başladı. Bu nedenle doların sahibi olan ABD tüm dolarları anavatanına geri çağırmaya karar verdi. Bunu da faizleri agresif şekilde yükselterek yapmaya başladı. Daha güçlü dolar ise aslında kimse için iyi bir senaryo değildi. Yani geçmiş yıllardan çok farklı bir uluslararası piyasa yapısıyla karşı karşıyayız. Yani geleneksel yılsonu rallisinin karşısındaki en belirgin tehdit olarak dolar duruyor.

Yabancıların çıkışı avantaj mı dezavantaj mı? İkinci önemli sorun ise 2020 yılının ocak ayına kadar Borsa İstanbul’un yarısından fazlasının yabancı yatırımcıların kontrolünde olduğu bir piyasa yapısı vardı. Yani 2012’den 2020’ye kadar yabancıların BİST’in takas toplamındaki payı yüzde 60’lar seviyesinde seyrediyordu. Dolayısıyla bir ralliyi tetikleyip sürükleyebilecek bir sermaye akışı söz konusuydu. Fakat bu yabancı paylarının yarısı ülkeyi terk etmiş durumda. Son verilere göre Borsa İstanbul’daki yabancı payı yüzde 31,92 ile tarihinin en düşük seviyesinde. Aslında işin bu kısmının bir dezavantaj mı yoksa avantaj mı olduğu kısmı biraz da tartışılabilecek bir nokta. Eğer doların anavatanına kaçtığı bugünkü gibi bir dönemde eğer Borsa İstanbul’daki yabancı payı yüzde 60’lar seviyesinde olsaydı, Borsa İstanbul hala bugünkü seviyelerinde kalabilir miydi? İşte burası kritik bir nokta. Çünkü yüzde 70 oranında yerli yatırımcının kontrolünde olan bir borsa, elbette yatırımcıların reel olarak para kazanma derdini göz ardı etmeden, “Kaçan yabancı fonların yaratabileceği yıkıcı etkiyi de sınırlandırıyor” şeklinde düşünülebilir. Ki yılbaşından bu yana BİST-100 endeksi tüm dünyada kazandıran dört borsadan biri ve nominal getiride de (yerel para birimleri üzerinden) zirvede. BİST-100’e en yakın borsa Brezilya borsası. Endonezya ve Suudi Arabistan borsaları pozitif getiri sağlayabilmiş diğer borsalar. Rusya, Polonya, Yunanistan, ABD Nasdaq, Çin, Kore, Tayvan borsalarında kayıplar yüzde 25-50 arasında değişiyor. Fakat elbette BİST-100’ün bu pozitif ayrışması dolar bazında hala 2000 yılı seviyelerinde olduğumuz gerçeğini değiştirmiyor.

Yani uzun lafın kısası bu iki soru işareti aslında yılsonu rallisinin yeniden yaşanıp yaşanmayacağı konusunda önemli soru işaretleri.

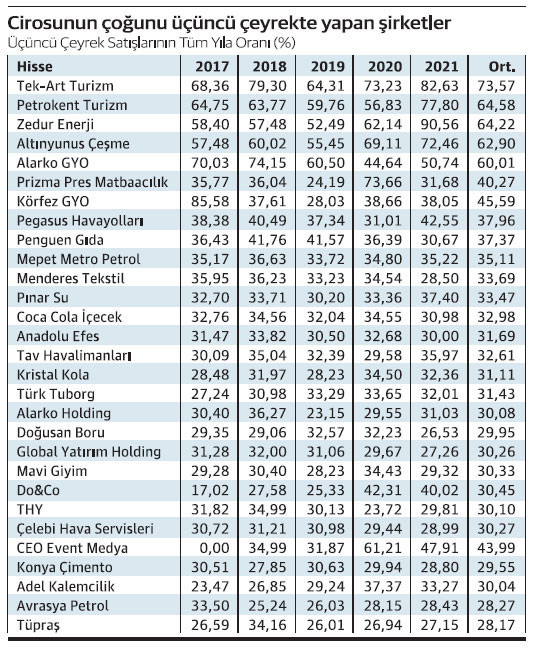

Hisse bazlı hareketler başladı Fakat endeksin hareketinden bağımsız olarak hisse bazında beklentilerin çoktan satın alınmaya başladığı da bir gerçek. Yani eğer Borsa İstanbul’da genel bir çöküş yaşanmazsa ve endekste bir yatay seyir bile olursa bilanço bazlı rallilerin yaşanma olasılığı hala devam ediyor gibi görünüyor. İşte bu açıdan genel bir ralli çıpası bulamayan borsanın aksine bilanço beklentisi çıpası hisse bazlı hareketlerin önünü açabilir. Biz de tahmin verisi sıkıntısı yaşanan üçüncü çeyrek bilanço dönemi için dönemsel bir veriyi baz alarak analiz yapmaya çalıştık. Geleneksel olarak üçüncü çeyrek bilanço döneminde yılın en yüksek ciro dilimini gerçekleştiren şirketleri tespit etmeye gayret ettik. Elbette şaşırtıcı olmayan sonuç, turizm şirketlerin bu dönemde ağırlıklı olarak zirvede yer alması. Haziran- Eylül döneminin turizm ciroları açısından en önemli dönem olduğu çok da olağandışı bir bilgi değil. Bu yılın turizm dönemi de aslında ciroların, fiyatlama davranışlarının hem yükselen dolar hem de yükselen enflasyon nedeniyle geçmiş yıllardan çok daha yüksek olacağı sonuçları ortaya koyabilir. En azından analistler böyle düşünüyor.

TAHTASI SIĞ HİSSELERE DİKKAT!

Analizi gerçekleştirirken BIST-100 veya BIST- 100 dışı şirketler ayrımına gitmeden dönemsel olarak satışlarının en büyük dilimini haziran eylül döneminde elde eden tüm şirketleri belirlemeye çalıştık. Bu nedenle listede çoğunlukla spekülatif olarak kabul edilen, yani tahtası, işlem hacmi sığ olan şirketler de yer aldı. Buna karşılık BIST-50 hatta BIST-30 şirketleri arasında yer alan hisseler de listede yer alıyor. Bu noktada her yatırımcının biraz da kendi analizini yapması gerekiyor. Öncelikle bakılması gereken bu şirketlere ilişkin üçüncü çeyrek bilanço beklentileri satın alınmış mı ya da ne kadar satın alınmış. Bazı hisse senetlerinde bilanço bazlı hareketin eylül ayından itibaren satın alınmaya başlandığı görülüyor. Buna karşılık henüz bir bilanço hareketi başlatmamış şirketler de bulunuyor. İkinci önemli nokta listede yer alan şirketlerin tahtaları likit mi değil mi? Likit olmayan tahtalarda alım konusu belki çok zor olmasa da örneğin beklenti gerçekleştikten sonra satış konusunda sıkıntılar yaşanabileceği düşünülüyor. Bu nedenle satamayacağınız bir hissede sırf beklenti iyi diye alım yapmak pek de beklendiği gibi bir sonuç doğurmayabilir. Üçüncü kritik nokta ise bu analizin sadece ciro beklentileri üzerinden olduğunu unutmamak. Yani eğer cirodaki artış karlılıkta da istenen türde bir sonuç doğurmuyorsa bu beklentinin hisse fiyatına yansımama olasılığı bulunuyor. Fakat eğer şirket bir yatırım sürecinden geçiyorsa yani bir büyüme hissesi görüntüsü veriyorsa bu durumda karlılıktan bağımsız olarak hisse fiyatlarının büyümeye odaklı bir hareket gerçekleştirme olasılığı da bulunuyor.